「令和7年分公的年金等の源泉徴収票」の送付について

ページID:170040020-713-269-975

更新日:2025年12月23日

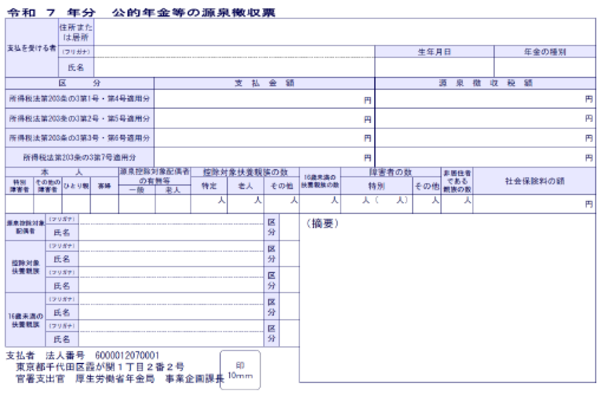

令和7年中に厚生年金保険、国民年金等の老齢または退職を支給事由とする年金を受け取った皆さまに、令和7年分として支払われた年金の金額や源泉徴収された所得税額等をお知らせする「令和7年分公的年金等の源泉徴収票」を日本年金機構から送付します。

公的年金等の源泉徴収票を以下「源泉徴収票」といいます。

- 1.源泉徴収票の送付スケジュール

- 2.源泉徴収票の再交付

- 3.確定申告

- 4.源泉徴収票の見方

- 5.源泉徴収税額(所得税額および復興特別所得税額の合計)の算出方法

- 6.各種控除額一覧

- 7.源泉徴収票相談チャット

- 8.源泉徴収票に関するQ&A

1.源泉徴収票の送付スケジュール

はがきの源泉徴収票

はがきの源泉徴収票を、令和8年1月8日(木曜)から15日(木曜)にかけて、順次送付します。

源泉徴収票がお手元に届くまで、郵便事情等を考慮し、8日程度お待ちください。

![]() 都道府県ごとの発送予定日(目安)はこちらをご覧ください。(PDF 189KB)

都道府県ごとの発送予定日(目安)はこちらをご覧ください。(PDF 189KB)

電子データの源泉徴収票

令和8年1月6日(火曜)から令和8年1月7日(水曜)にかけてマイナポータルの「お知らせ」に電子送付します。令和8年1月5日(月曜)までに電子送付希望の登録を行った方に電子送付を行います。令和8年1月6日(火曜)以降に電子送付を希望する場合は、マイナポータルから「ねんきんネット」にログインし、再交付申請を行うことで、電子送付による受け取りが可能です。

源泉徴収票の電子送付については、「確定申告・年末調整に必要な通知書をマイナポータルで受け取る」をご確認ください。

「ねんきんネット」での源泉徴収票の内容確認

「ねんきんネット」での源泉徴収票の内容の確認は、令和8年1月6日(火曜)から可能になります。

「ねんきんネット」の画面上から、いつでも源泉徴収票の内容の確認ができます。また、ご覧いただける内容は、PDFファイルで保存・印刷が可能です。

詳しくは「「ねんきんネット」による年金支払いに関する通知書の確認」をご覧ください。

2.源泉徴収票の再交付

「ねんきんネット」による再交付申請

マイナポータルと「ねんきんネット」の連携手続きをしている方、または「ねんきんネット」のIDを取得している方は、「ねんきんネット」からいつでも再交付申請をすることができます。「ねんきんネット」の登録がお済みでない方は、「「ねんきんネット」の登録方法」から登録をお願いします。

なお、令和7年分の源泉徴収票は、令和8年1月6日(火曜)から再交付申請をすることができます。

- 源泉徴収票の郵送を希望する場合

「ねんきんネット」の登録住所あてに郵送します。

申請から発送まで1週間程度かかりますので、到着まで配達日数を加味してお待ちください。 - 電子データの送付を希望する場合

マイナポータルの「お知らせ」に電子送付します。

申請から電子送付まで3~5営業日かかります。

詳しくは、「「ねんきんネット」による通知書再交付申請」をご覧ください。

電話での再交付申請

令和7年分の源泉徴収票の再交付申請を、ねんきん自動音声送付受付サービス(050-3319-3152)で令和8年1月から受け付けます。以下の点にご注意ください。

- ねんきん自動音声送付受付サービスで申請の場合は、ご本人の基礎年金番号、年金コード、生年月日、郵便番号、電話番号と、対象年分を自動音声によりご案内しますので、音声ガイダンスにしたがって手続きをしてください。

- 源泉徴収票は、日本年金機構に登録されているご本人の住所あてに郵送します。

- 送付まで2週間程度かかりますので、お急ぎの方は、お近くの年金事務所または街角の年金相談センターでご相談ください。

来訪による再交付申請

来訪による源泉徴収票の再交付申請は、お近くの年金事務所または街角の年金相談センターで受け付けています。申請の受付後に、日本年金機構に登録されているご本人の住所あてに郵送します。

申請の際は、下記書類をお持ちください。

ご本人 |

|

|---|---|

| ご本人以外の方 |

|

本人確認ができる書類は「窓口での年金相談のご案内」をご覧ください。

3.確定申告

所得税および復興特別所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じたすべての所得の金額とそれに対する所得税額等を計算し、申告期限までに確定申告書を提出して、源泉徴収された所得税および復興特別所得税や予定納税で納めた税金などとの過不足を精算する手続きです。

確定申告に関することは、お近くの税務署や税務相談室にお問い合わせください。![]() 国税庁ホームページ「確定申告特集」(外部リンク)では、確定申告に関する情報をご覧いただけます。

国税庁ホームページ「確定申告特集」(外部リンク)では、確定申告に関する情報をご覧いただけます。

確定申告が必要となる方

- 公的年金等の収入金額の合計額が400万円以下で、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等にかかる雑所得以外の所得金額が20万円以下である場合には、所得税および復興特別所得税の確定申告は必要ありません。(※)

- 2カ所以上の年金の支払者に対して扶養親族等申告書を提出している方や年金以外に給与所得がある方などは、多くの場合、所得税および復興特別所得税の確定申告が必要です。

- 平成31年4月より確定申告の際、源泉徴収票の添付は不要となりましたが、確定申告書には源泉徴収票の内容を記載する必要がありますので、税務署等において確定申告書を作成する場合には、源泉徴収票の持参が必要となります。

- 電子データの源泉徴収票をe-Taxでの確定申告に利用することも可能です。詳しくは、「確定申告・年末調整に必要な通知書をマイナポータルで受け取る」をご確認ください。

※所得税および復興特別所得税の確定申告が必要ない場合であっても、個人住民税の申告が必要な場合があります。個人住民税に関する詳しいことはお住まいの市区町村におたずねください。

確定申告をすることができる方

確定申告が必要でない場合でも、次のいずれかにあてはまる方などで、源泉徴収された所得税および復興特別所得税が納め過ぎとなっている方は、確定申告をすれば源泉徴収税額の還付を受けることができます(還付申告)。

- 社会保険料控除、生命保険料控除などを受けようとする場合

- ふるさと納税等について寄附金控除を受けようとする場合

- 災害などの損失について雑損控除を受けようとする場合

- 医療費にかかる医療費控除を受けようとする場合

- 扶養親族等申告書を提出していない場合

- 扶養親族等申告書を提出した後において扶養親族等が増加した場合

なお、令和7年分の所得税および復興特別所得税については、次のいずれかにあてはまる方は確定申告を行うことで還付を受けられる場合があります。

(1)年金額が一定の範囲にある場合

令和7年分の所得税の源泉徴収については、年金額が205万円以上(65歳未満は155万円以上)の場合は、一律242万円(65歳未満は213万円)を超える場合の控除額が適用されます。そのため、以下の年金額の場合、確定申告を行うことで還付を受けることができる場合があります。

公的年金等以外の所得がある方は、他の所得を加味して算定されます。

- 65歳以上:年金額が198万円超242万円以下の方

- 65歳未満:年金額が154万1円超212万6,667円以下の方

(2)特定親族特別控除を受ける場合

居住者が生計を一にする年齢19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下の方(控除対象扶養親族に該当しない方)を有しており、その居住者のその年分の総所得金額等から一定の控除額を控除する特定親族特別控除を受けようとする場合。

(3)扶養親族等の所得要件の引上げにより新たに控除対象となる扶養親族がいる場合

同一生計配偶者及び扶養親族の合計所得金額要件が48万円以下から58万円以下に引き上げられたことに伴い、新たに控除対象扶養親族の控除を受けようとする場合。

確定申告書の提出期限

令和7年分の所得税および復興特別所得税の確定申告の相談および申告書の受付は、令和8年2月16日(月曜)から同年3月16日(月曜)までです。

留意点

- 還付申告の方は、令和8年2月13日(金曜)以前でも申告書を提出することができます。通常、税務署の閉庁日(土曜・日曜・祝日等)は、税務署では相談および申告書の受付は行っていません。詳しくは、

国税庁のホームページ(外部リンク)をご確認ください。

国税庁のホームページ(外部リンク)をご確認ください。 - 確定申告書の提出先は、原則、その提出する際における納税地(住所または居所)を管轄する税務署です。

4.源泉徴収票の見方

下記の画像をクリックしてください。

源泉徴収票(令和7年分)の見方ページに移行します。

5.源泉徴収税額(所得税額および復興特別所得税額の合計)の算出方法

「源泉徴収税額」欄の金額は、各支払期における源泉徴収税額(所得税額および復興特別所得税額の合計)を積算したものです(令和7年度税制改正に伴う、所得税の基礎控除額の引上げによる、再計算後(過納額の還付後)の所得税額を記載しています。)。各期の源泉徴収税額(所得税額および復興特別所得税額の合計)の算出方法は次のとおりです。

- 年金から特別徴収された社会保険料がある場合、その金額は、社会保険料控除として税金の控除対象とされています。

- 「社会保険料」とは、年金から特別徴収された介護保険料および国民健康保険料(税)(または後期高齢者医療保険料)の合計額です。

(1)扶養親族等申告書(以下、「申告書」といいます。)が提出されている場合((2)に該当する場合を除きます。)

源泉徴収税額(所得税額および復興特別所得税額の合計)=(年金支給額-社会保険料-各種控除額)×5.105%(合計税率)

(2)退職共済年金の受給権者で、65歳以上の方が申告書を提出した場合

源泉徴収税額(所得税額および復興特別所得税額の合計)={退職共済年金の年金支給額-社会保険料-(各種控除額-政令で定める一定の額)}×5.105%(合計税率)

政令で定める一定の額とは、47,500円にその年金支給額の計算の基礎となった月数を乗じて計算した額です。

(3)申告書を提出していない場合

源泉徴収税額(所得税額および復興特別所得税額の合計)=(年金支給額-社会保険料-公的年金等控除、基礎控除相当)×5.105%(合計税率)

平成25年分の所得税から適用された復興特別所得税

平成23年12月2日に、「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律117号)」が公布され、復興特別所得税が創設されました。

- 復興特別所得税は、平成25年1月1日から令和19年12月31日までの間に生じる所得の源泉所得税を徴収する際、併せて源泉徴収します。

- 復興特別所得税の源泉徴収は、所得税の源泉徴収の際に併せて行うこととされているため、源泉徴収の対象となる支払金額等に対して合計税率を乗じて計算した金額を源泉徴収します。

- 合計税率は次の計算で求めます。

合計税率=所得税率(%)×102.1%

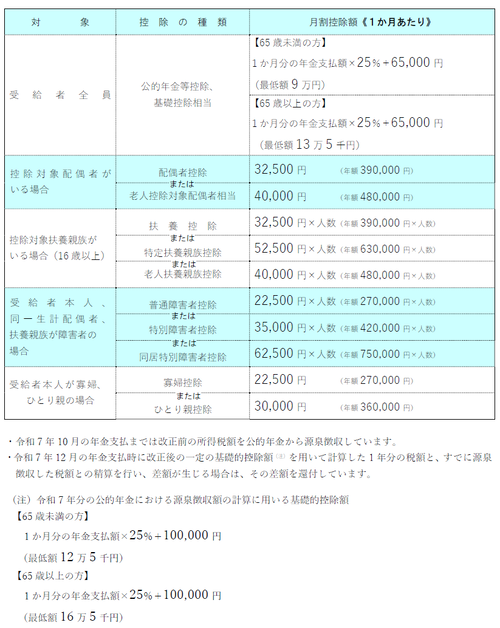

6.各種控除額一覧

年齢は、令和7年12月31日(水曜)時点で判断します。

7.源泉徴収票相談チャット

源泉徴収票に関するお客様からのお問い合わせは「源泉徴収票相談チャット」において、対話形式により自動で24時間いつでも対応します。

以下のバナーをクリックすると、相談チャット(対話形式により自動で対応するサービス)のページへ移行します。